ブログ

nisinodoioo@gmail.com

鍼灸 医療費控除|鍼灸治療を控除対象にするための条件と申請手順

1. 医療費控除とは/鍼灸が対象になる根拠

「医療費控除って、実際どんな仕組みなの?」と聞かれることがよくあります。ざっくり言えば、1年間に払った医療費が一定額を超えた場合に、確定申告で税金が軽くなる制度と言われています。国税庁の情報では、総所得の5%か10万円のどちらか低いほうを引いた額が目安になると言われています(引用元:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm)。

そして「鍼灸は医療費控除になるの?」という質問も多いのですが、国税庁の計算サイトでは、はり師・きゅう師による施術は対象医療費に含まれるという記載があるため、条件を満たせば申告が可能だと言われています(引用元:国税庁計算サイト https://www.keisan.nta.go.jp)。

ただ、ここで大事なのが「何でもOKではない」という点です。例えば、美容目的やリラクゼーション目的の鍼灸は、控除の対象になりづらいと言われています。あくまで「体の不調に対する施術」が前提となるため、症状・目的・施術内容などが“治療目的とみなされるかどうか”が判断基準になるとされています。

実際、税務署に確認した方の例でも「施術の目的がはっきりしているか」「国家資格者が施術したか」「領収書に内容が明記されているか」などがチェックされることがある、と言われています(引用元:墨田税務署案内ページ https://www.nta.go.jp/about/organization/tokyo/location/tokyo/sumida/)。

「なるほど…意外と細かいポイントを見るんですね」と驚かれることもありますが、実際には“治療目的かどうか”の線引きが大切なんです。例えばエイド鍼灸整骨院でも、医療費控除の相談が来ることが多く、施術目的を明確に説明するよう案内していると言われています(引用元:エイド鍼灸整骨院 https://aid-sinkyu.com)。

まとめると、鍼灸が医療費控除の対象になるかどうかは、

・国家資格者が施術したか

・治療目的で行った施術か

・領収書にその内容が記載されているか

といった点が重要な判断材料になる、という流れなんですね。

#医療費控除の基本

#鍼灸は条件つきで対象

#治療目的が前提と言われている

#領収書の内容が重要

#国家資格者の施術がポイント

2. 鍼灸で医療費控除の対象となる条件と、対象外になるケース

「鍼灸って、全部が医療費控除になるんですか?」という質問をよく受けますが、実は“条件つき”と言われています。まず大前提として、施術を行うのが国家資格を持った“はり師・きゅう師”であることが重要だとされています。これは国税庁の案内でも明記されている内容で、資格のない人による施術は対象にならない、と説明されているんですね(引用元:国税庁 https://www.nta.go.jp/law/shitsugi/shotoku/05/06.htm)。

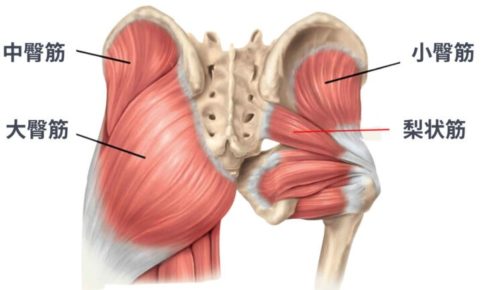

次に、施術が「治療目的」とみなされるかどうかも大きなポイントになります。例えば、「肩こりがつらくて日常生活に支障が出ている」「慢性的な腰の痛みを改善したい」など、症状がはっきりしている場合は、一般的に対象になりやすいと言われています。国税庁の計算サイトにも「治療のためのはり・きゅうは対象」との記載があります(引用元:国税庁計算サイト https://www.keisan.nta.go.jp)。

一方で、美容鍼やリラクゼーション中心のメニューは、控除対象として扱われづらいようです。「小顔になりたい」「姿勢を良くしたいだけ」「気分転換で鍼を受けたい」などの目的は、医療目的とはみなされにくいと言われています。実際、多くの鍼灸院でも「治療目的の施術でない場合は対象にならない可能性がある」と案内しているところが多く、エイド鍼灸整骨院でも同様の説明があるようです(引用元:エイド鍼灸整骨院 https://aid-sinkyu.com)。

「じゃあ、治療目的ってどう判断されるんですか?」と聞かれることがあります。これは、施術内容・症状・施術者の資格・領収書の記載内容などが総合的に確認されると言われています。特に領収書の“施術内容”の欄に「腰痛の施術」「神経痛に対する鍼施術」などと明記されていると、より説明しやすくなる場面があるようです。

まとめると、

・施術者が国家資格を持っているか

・施術目的が“治療目的”として説明できるか

・美容やリラクゼーションではないか

というあたりが判断の基準になりやすい、という流れですね。“ただ行けばOK”ではなく、状況によって変わる点が特徴だとも言われています。

#鍼灸の控除条件

#国家資格者の施術が前提

#治療目的が重視される

#美容鍼は対象外になりやすい

#領収書の記載内容もポイント

3. 申告のために必要な書類と、領収書で押さえたいポイント

「医療費控除の申請って、何をそろえればいいんでしょう?」とよく聞かれるのですが、実はそこまで複雑ではないと言われています。基本的には、確定申告書・医療費控除の明細書・鍼灸院の領収書の3つが中心なんですね。国税庁の説明でも「明細書の作成が必要」とされていて、領収書そのものは提出しないものの“保管義務がある”と案内されています(引用元:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm)。

ただ、鍼灸の場合は 領収書の内容が特に大切 と言われています。例えば、

・鍼灸院の名前と住所

・施術者の名前と資格(はり師・きゅう師)

・施術日

・金額

・施術の目的(例:腰痛の施術・神経痛への施術 など)

これらが記載されていると後々わかりやすいんですね。国税庁の計算サイトでも「治療のためのはり・きゅうは対象」とされているため、目的が読み取りやすい内容があると説明しやすいと言われています(引用元:国税庁計算サイト https://www.keisan.nta.go.jp)。

「交通費も控除できるんですか?」という質問も結構あります。これは、公共交通機関を利用して来院した場合、治療目的での移動なら対象になり得ると説明されるケースがあります。ただし、タクシー代は“やむを得ない理由がある場合のみ”とされることもあるため、状況次第で判断が分かれるようです。実際、あしうら屋の解説でも「明細に交通費を書く欄がある」と紹介されています(引用元:あしうら屋 https://ashiuraya.com)。

そして忘れがちなのが、医療用品の扱いです。湿布・コルセットなど、施術に関連して必要とされたものは対象になる場合があると言われていますが、単なる生活用品やリラクゼーション用品は対象外になりやすいので、ここも注意ポイントですね。

実際の申告では、

「鍼灸で使った費用」

「通院のための交通費」

「必要性のある医療用品費」

を一つの明細書に整理して書いていく流れになります。最初は少し面倒に感じても、「意外とシンプルですね」と言われる方が多いです。

最後に、領収書は5年間保管が必要だと言われています。後から税務署に確認されたときのためにも、まとめて保管しておくと安心ですね。

#医療費控除の必要書類

#鍼灸領収書の必須項目

#交通費も条件次第で対象

#医療用品費の扱いに注意

#領収書は5年間保管

4. 鍼灸で医療費控除を申請する際の注意点と、よくある誤解

「鍼灸って、控除の申請で何か気をつけることありますか?」と相談されることが多いのですが、実は“思い込み”による勘違いが起きやすいと言われています。特に多いのは 「自費=控除対象外」 という誤解です。確かに病院の保険診療と比べると印象が強いのですが、国税庁の案内では“治療目的のはり師・きゅう師による施術”は対象とされていて、自費施術でも治療目的なら控除され得ると説明されています(引用元:国税庁 https://www.nta.go.jp/law/shitsugi/shotoku/05/06.htm)。

ただし、その一方で、

「リラクゼーション目的」

「美容目的(美容鍼など)」

「無資格者による施術」

これらは控除として扱われないことが多い、と複数の税務署や関連情報で案内されているんですね。国税庁計算サイトにも「治療のためのもの」が前提と書かれているため、目的がどこにあるかが本当に大事なんです(引用元:国税庁計算サイト https://www.keisan.nta.go.jp)。

「じゃあ、どう説明すればいいの?」という質問もよくいただきます。これは、領収書の記載内容が分かりやすいかどうかがポイントになる場合があります。施術内容に「肩こり改善の施術」「坐骨の痛みに対する鍼施術」など、症状や目的が書かれていると、後から確認したときに説明しやすいと言われています。実際、鍼灸院でもそのように案内しているケースがあります(引用元:エイド鍼灸整骨院 https://aid-sinkyu.com)。

また、よく聞かれるのが 「整体と鍼灸は同じ扱いなの?」 という質問です。これは大きな誤解につながりやすいのですが、整体は“国家資格がない”施術が多いため、医療費控除として認められづらいと言われています。逆に、はり師・きゅう師は国家資格として扱われるため、制度上は明確に区別されています。

さらに、申請時に気をつけたいのが 回数券の扱いです。これは「買った日」ではなく、「施術を受けた日」が控除の対象になると言われています。少しややこしいのですが、国税庁のルールでは“実際に支払った医療費”が基準になるため、回数券をまとめて買っても、使用した分だけが医療費として扱われるという考え方なんですね。

そのほかに、

・交通費は“公共交通機関”が原則

・領収書の保管は5年間

・家族分もまとめて申請できる可能性がある

など、細かな注意点があります。

「思っていたより細かいですね」と驚かれることもありますが、知っておくと安心して申告できると言われています。

#鍼灸の医療費控除注意点

#自費でも治療目的なら対象

#美容リラクゼーションは対象外

#国家資格かどうかが重要

#領収書の記載内容が判断材料

5. 鍼灸医療費控除の申請手順と「これだけは押さえたい」実践チェックリスト

「実際に申請するときって、どんな流れなんですか?」と質問されることがよくあります。医療費控除は難しそうに見えるのですが、流れ自体はそこまで複雑ではないと言われています。まず最初にやっておきたいのが 1年間の支出をまとめる作業ですね。鍼灸院の領収書、交通費、必要な医療用品費などを分類しておくと後がスムーズになります。国税庁の案内でも「医療費控除の明細書を作成し、領収書は保管」と明記されています(引用元:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm)。

次のステップは、医療費控除の明細書づくりです。これは手書きでも、国税庁のサイトの入力フォームでも作れます。鍼灸院での費用・交通費・医療用品費などを順番に入力していきます。「交通費の欄ってあるんですか?」と聞かれることも多いのですが、公共交通機関を利用した場合は、明細に記入する形で対応できると言われています(引用元:あしうら屋 https://ashiuraya.com)。

そして、確定申告書の作成へ進みます。最近はe-Taxを使う人が増えていますが、紙で提出する方法もあります。「e-Taxって難しそう…」という声もよく聞くのですが、国税庁の画面がガイドに沿って進められるようになっているため、案外スムーズだと言われています。入力が終わったら、医療費控除の欄に金額を反映して、提出すればOKという流れですね。

ただし、申請が終わったあとも 領収書は5年間保管する必要がある点に注意したいところです。後から税務署に確認されることもあるため、「ファイルにまとめて保管しておくと安心ですよ」と案内されるケースが多いようです(引用元:エイド鍼灸整骨院 https://aid-sinkyu.com)。

最後に、よく聞かれるポイントをまとめた 実践チェックリスト を紹介すると、

・施術者は国家資格者か?

・治療目的の施術だったか?

・領収書の内容(症状・施術名・資格)が明確か?

・交通費は公共交通機関か?

・回数券は“使用した日”で記入したか?

これらを押さえておくことで、申請の失敗を避けやすくなると言われています。

「思ったより手順が分かりやすいですね」と言われることも多く、事前に整理しておけば安心して進められそうですね。

#医療費控除の手順

#鍼灸費用の整理が大事

#交通費や医療用品も確認

#領収書は5年保管

#チェックリストで申告ミス防止

コメントを残す